Quais as diferenças e as semelhanças entre a crise de 1929 e a que atingiu o mundo entre 2008 e 2009?

Bruna Nicolielo (bruna.nicolielo@abril.com.br). Com reportagem de Rita Trevisan

QUEDA DAS BOLSAS Consequência comum das crises que eclodiram em 1929 e em 2008

Com a retomada da produção europeia e a competição no mercado externo, os EUA foram obrigados a desacelerar, o que levou à crise. Em 2008, ao notar uma diminuição do ritmo de crescimento do país, o governo, por intermédio do FED (o Banco Central dos EUA), reduziu a taxa de juros e incentivou a ampliação do crédito. Os bancos se tornaram menos rigorosos na concessão de empréstimos e os bens imobiliários sofreram uma supervalorização. A inflação aumentou e o FED corrigiu a taxa de juros, o que provocou inadimplência.

As consequências de ambas são semelhantes e incluem a queda nas bolsas, o aumento do desemprego e prejuízos para os investidores externos.

Consultoria Ricardo Pereira Cabral, professor de História da Universidade Gama Filho (UGF).

http://revistaescola.abril.com.br/historia/pratica-pedagogica/quais-diferencas-semelhancas-crise-1929-atingiu-mundo-2008-2009-608094.shtml

Entendendo Ambas as Crises

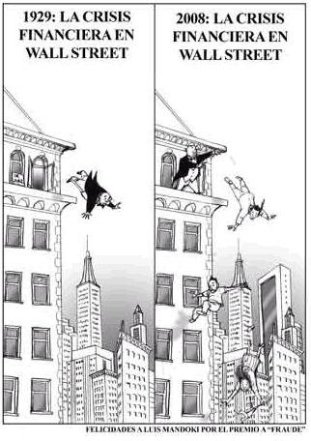

Por isso, vou usá-la como introdução deste post, que pretende explicar melhor a origem de ambas as crises. Como podemos observar no primeiro quadro, que expõe a situação da crise de 29, um banqueiro se joga de uma janela de algum prédio dos EUA, provavelmente em Wall Street. No segundo quadro, onde a atual crise é representada, vemos pessoas sendo jogadas do mesmo prédio, só que agora é o banqueiro quem as joga.A relação da origem de ambas as crises é bastante parecida. A primeira (de 29) se originou da superprodução das indústrias que cresciam absurdamente. As ações sempre estavam em alta, e a produção de ferro agia em 100% de sua capacidade. O mercado de ações fervilhava. Um cidadão que não possuía dinheiro obtinha empréstimos nos bancos. O empréstimo concebido pagava cerca de 90% do valor total da ação. O cidadão-investidor comprava a ação, esperava-a valorizar, vendia, quitava sua divida com o banco e embolsava o lucro.Mas por que os banqueiros foram os mais afetados? Porém houve uma hora em que o consumidor já não precisava mais dos produtos fabricados e houve uma brusca queda no consumo destes. Porém as indústrias não acompanharam esta queda, o que levou a um enorme prejuízo. Os investidores que investiram na bolsa, perderam tudo e não tinham como pagar os bancos e, muitos, quebraram.

O povo não sofreu demissões em massa? Sim, sofreu.Sofreu muito também pois o atual presidente, Herbert Hoover demorou muito para agir. O governo da época estava muito ligado com o livre-mercado, portanto, acreditava numa mudança milagrosa que revertesse o efeito da crise. Milhares de americanos perderam seus empregos agravando ainda mais a crise. O mundo todo estava em meio a uma crise enorme.

Mas com a chegada de Franklin Delano Roosevelt, melhorou. Ele aplicou formas Keynesianistas, e com fortes reformas na infraestrutura americana, gerou empregos e aqueceu a economia depois de algum tempo. Um grande trunfo de Roosevelt foi aplicar na infraestrutura, pois isso reaqueceu a economia, criando consumidores,as empresas começaram a produzir mais e vender mais. A confiança voltara! Na economia, a confiança é o que determina a queda ou a valorização. A certeza de lucro.

A atual crise no mercado imobiliário dos EUA.

Americanos compravam

casas a prazo com crédito do banco, dando como garantia, uma hipoteca da

própria casa adquirida. Essa hipoteca, que se chama subprime,

era negociada pelos bancos que acreditavam em um retorno dos

consumidores. Em meio à esta agitação do mercado imobiliário, houve uma

produção muito grande de casas. Com isso ocorreu uma desvalorização de

casas, por que quando um produto está em abundância no mercado, ele

tende à cair. Além também da inadimplência. A queda da hipoteca

acompanhou a queda dos preços das casas. Os bancos tinham muito menos do

que esperavam; as transações feitas entre os bancos que vendiam e

compravam estes títulos podres, havia valorizado o preço destes muito

além do que eles realmente valiam. E então bancos quebraram, levando

consigo ações de outras empresas que também quebraram e demitiram muitos

funcionários diminuindo o mercado consumidor de todas as empresas. O

famoso “efeito dominó.”Mas agora era a vez dos bancos serem ajudados. O governo gastou mais que US$1trilhão para comprar títulos podres de bancos e impedir que eles quebrassem. Os banqueiros foram salvos, já o povo ainda não.

Pode-se dizer que a Crise de 29 foi uma crise de mercado que influenciou o sistema financeiro, e a atual crise uma crise financeira que influenciou o mercado. E que nem sempre, onde a crise é originada é onde tem o maior impacto econômico.

Fonte: BRENER, Jayme. 1929: A Crise Que Mudou O Mundo. São Paulo: Ática, 1997.

Nenhum comentário:

Postar um comentário